令和3年度から適用される個人住民税(市民税・県民税)の税制改正

更新日:2020年12月11日

給与所得控除の見直し

・給与所得控除額が一律10万円引き下げられます。

・給与所得控除の上限額が適用される給与等の収入金額が850万円(改正前1,000万円)とされるとともに、その上限額が195万円(改正前220万円)にそれぞれ引き下げられます。

給与所得の金額は、下記の表により算出します。

給与所得の金額=給与等の収入金額-給与所得控除額

給与所得の速算表(令和3年度以後)

| 給与等の収入金額 | 給与所得の金額 |

|---|---|

| 550,999円以下 | 0円 |

| 551,000円~1,618,999円 | 収入金額-550,000円 |

| 1,619,000円~1,619,999円 | 1,069,000円 |

| 1,620,000円~1,621,999円 | 1,070,000円 |

| 1,622,000円~1,623,999円 | 1,072,000円 |

| 1,624,000円~1,627,999円 | 1,074,000円 |

| 1,628,000円~1,799,999円 | (収入金額÷4,000)×2,400+100,000円 |

| 1,800,000円~3,599,999円 | (収入金額÷4,000)×2,800-80,000円 |

| 3,600,000円~6,599,999円 | (収入金額÷4,000)×3,200-440,000円 |

| 6,600,000円~8,499,999円 | 収入金額×0.9-1,100,000円 |

| 8,500,000円以上 | 収入金額-1,950,000円 |

※( )内は小数点以下切捨て

公的年金等控除の見直し

・公的年金等控除額が一律10万円引き下げられます。

・公的年金等の収入金額が1,000万円を超える方の控除の上限額は195万5千円となります。

公的年金等に係る雑所得の金額は、下記の表により算出します。

公的年金等に係る雑所得の金額=(a)×(b)-(c)

公的年金等に係る雑所得の速算表(令和3年度以後)

| 公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円以下 | |||

|---|---|---|---|

| 年金を受け取る人の年齢 | (a)公的年金等の収入金額の合計額 | (b)割合 | (c)控除額 |

| 65歳未満 | (600,000円までの場合は、所得金額はゼロとなります。) | ||

| 600,001円から1,299,999円まで | 100% | 600,000円 | |

| 1,300,000円から4,099,999円まで | 75% | 275,000円 | |

| 4,100,000円から7,699,999円まで | 85% | 685,000円 | |

| 7,700,000円から9,999,999円まで | 95% | 1,455,000円 | |

| 10,000,000円以上 | 100% | 1,955,000円 | |

| 65歳以上 | (1,100,000円までの場合は、所得金額はゼロとなります。) | ||

| 1,100,001円から3,299,999円まで | 100% | 1,100,000円 | |

| 3,300,000円から4,099,999円まで | 75% | 275,000円 | |

| 4,100,000円から7,699,999円まで | 85% | 685,000円 | |

| 7,700,000円から9,999,999円まで | 95% | 1,455,000円 | |

| 10,000,000円以上 | 100% | 1,955,000円 | |

| 公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円超2,000万円以下 | |||

|---|---|---|---|

| 年金を受け取る人の年齢 | (a)公的年金等の収入金額の合計額 | (b)割合 | (c)控除額 |

| 65歳未満 | (500,000円までの場合は、所得金額はゼロとなります。) | ||

| 500,001円から1,299,999円まで | 100% | 500,000円 | |

| 1,300,000円から4,099,999円まで | 75% | 175,000円 | |

| 4,100,000円から7,699,999円まで | 85% | 585,000円 | |

| 7,700,000円から9,999,999円まで | 95% | 1,355,000円 | |

| 10,000,000円以上 | 100% | 1,855,000円 | |

| 65歳以上 | (1,000,000円までの場合は、所得金額はゼロとなります。) | ||

| 1,000,001円から3,299,999円まで | 100% | 1,000,000円 | |

| 3,300,000円から4,099,999円まで | 75% | 175,000円 | |

| 4,100,000円から7,699,999円まで | 85% | 585,000円 | |

| 7,700,000円から9,999,999円まで | 95% | 1,355,000円 | |

| 10,000,000円以上 | 100% | 1,855,000円 | |

| 公的年金等に係る雑所得以外の所得に係る合計所得金額が2,000万円超 | |||

|---|---|---|---|

| 年金を受け取る人の年齢 | (a)公的年金等の収入金額の合計額 | (b)割合 | (c)控除額 |

| 65歳未満 | (400,000円までの場合は、所得金額はゼロとなります。) | ||

| 400,001円から1,299,999円まで | 100% | 400,000円 | |

| 1,300,000円から4,099,999円まで | 75% | 75,000円 | |

| 4,100,000円から7,699,999円まで | 85% | 485,000円 | |

| 7,700,000円から9,999,999円まで | 95% | 1,255,000円 | |

| 10,000,000円以上 | 100% | 1,755,000円 | |

| 65歳以上 | (900,000円までの場合は、所得金額はゼロとなります。) | ||

| 900,001円から3,299,999円まで | 100% | 900,000円 | |

| 3,300,000円から4,099,999円まで | 75% | 75,000円 | |

| 4,100,000円から7,699,999円まで | 85% | 485,000円 | |

| 7,700,000円から9,999,999円まで | 95% | 1,255,000円 | |

| 10,000,000円以上 | 100% | 1,755,000円 | |

基礎控除及び調整控除の見直し

・基礎控除額が10万円引き上げられます。

・合計所得金額が2,400万円を超える方は、その合計所得金額に応じて基礎控除額が逓減し、2,500万円を超える方は基礎控除及び調整控除の適用がなくなります。

| 合計所得金額 | 基礎控除額 |

|---|---|

| 2,400万円以下 | 43万円 |

| 2,400万円超え~2,450万円以下 | 29万円 |

| 2,450万円超え~2,500万円以下 | 15万円 |

| 2,500万円超え | 0円 |

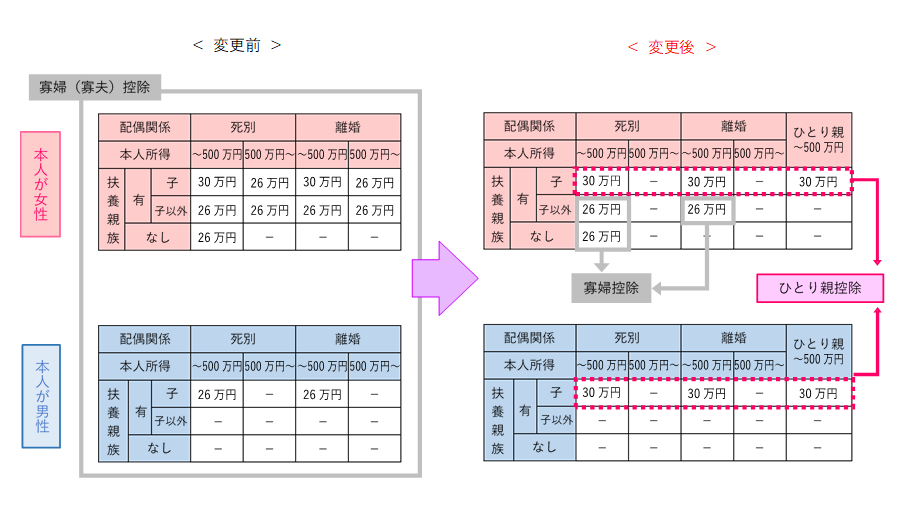

ひとり親控除の創設・寡婦(寡夫)控除の見直し

すべてのひとり親家庭の子供に対して公平な税制を実現する観点から、婚姻歴や性別にかかわらず、生計を同じとする子(総所得金額等が48万円以下)を有する単身者の方に、「ひとり親控除」(控除額30万円)が適用されます。住民票の続柄に「夫(未届)」「妻(未届)」と記載のある、事実上婚姻関係と同様の事情と認められる方は対象外となります。

これ以外の寡婦の方には引き続き寡婦控除(控除額26万円)が適用されますが、ひとり親控除・寡婦控除ともに、所得制限(合計所得金額が500万円以下)が設けられています。

所得金額調整控除の創設

・下記に該当する場合は、給与所得から所得金額調整控除が控除されます。

(1)介護・子育て世帯の場合

給与収入が850万円を超え、下記のアからウに該当する場合は、給与所得の金額から次の算式により計算した金額を控除します。

所得金額調整控除=(給与等の収入金額(上限1,000万円)-850万円)×10%

ア:本人が特別障害者に該当する

イ:23歳未満の扶養親族を有する

ウ:特別障害者である同一生計配偶者または扶養親族を有する

(2)給与所得と公的年金等に係る雑所得の双方がある場合

給与所得と公的年金等に係る雑所得が双方あり、それらの所得金額の合計額が10万円を超える場合は、給与所得の金額から次の算式で計算した金額を控除します。

所得金額調整控除=給与所得控除後の給与等の金額(上限10万円)+公的年金等に係る雑所得の金額(上限10万円)-10万円

※(1)の控除がある場合は、(1)の控除後に(2)の金額を控除します。

上記以外の改正

給与所得控除・公的年金等控除から基礎控除への振り替えにより、扶養親族等の合計所得金額要件等も見直されます。

| 改正後 | 改正前 | |

|---|---|---|

| 同一生計配偶者・ 扶養親族の合計所得要件 |

48万円以下 | 38万円以下 |

| 配偶者控除の合計所得要件 | 48万円超~ 133万円以下 |

38万円超~ 123万円以下 |

| 勤労学生控除の合計所得要件 | 75万円以下 | 65万円以下 |

| 非課税措置の合計所得要件 (障害者・未成年・ひとり親・寡婦) |

135万円以下 | 125万円以下 |

| 住民税均等割の非課税限度額 の合計所得金額 |

35万円×(扶養親族数+1)+31万円 ※扶養親族等がいない場合は45万円 |

35万円×(扶養親族数+1)+21万円 ※扶養親族等がいない場合は35万円 |

| 住民税所得割の非課税限度額 の合計所得金額 |

35万円×(扶養親族数+1)+42万円 ※扶養親族等がいない場合は45万円 |

35万円×(扶養親族数+1)+32万円 ※扶養親族等がいない場合は35万円 |

| 青色申告特別控除 | 55万円 (10万円控除は変更なし。 電子申告する場合は65万円。) |

65万円 |

お問い合わせ

所沢市 財務部 市民税課

住所:〒359-8501 所沢市並木一丁目1番地の1 低層棟2階

電話:04-2998-9064

FAX:04-2998-9409