住民税のあらまし

更新日:2023年12月19日

住民税の性格

住民税=市民税+県民税

一般に言われる住民税とは、市民税と県民税を合わせたものです。税額の通知書や申告書などは、市民税・県民税と表記されています。住民税は市が県民税も合わせて徴収し、相当分を県に送付する形式をとっています。住民税は、住民にとって身近な地方自治体の仕事の費用を、それぞれの支払い能力に応じて分担し合う税金で、所得税よりも納める人の範囲は広く定められています。また、住民税の税率は、所得の多い少ないにかかわらず、一律10%です。

所得税との違い

所得に応じて負担していただくという性格は同じですが、所得税は国に納めていただく税金です。また、所得税の税率は、所得に応じて上昇する「累進税率」の方式がとられています。

住民税の課税対象・期間・形式

令和5年中(令和5年1月1日から令和5年12月31日)の所得は、令和6年度の課税となります。

住民税は、前年(1月1日から12月31日)の所得に対して課税されます。たとえば、令和6年度の住民税は、令和5年中(令和5年1月1日から令和5年12月31日)の所得に対しての課税です。したがって、年の途中で退職された場合でも、退職時までの所得に対し、翌年度に住民税が課税されることがあります。

また、住民税は「賦課課税方式」をとっています。これは、市役所に送付される課税資料(所得税の確定申告書・住民税の申告書・給与支払報告書など)をもとに、税額を決定し通知する方式です。税額を決定するまでに期間を要するため、申告をいただいてから、あるいは資料が送付されてから、税額の通知や課税証明書の発行ができるまで時間がかかる場合があります。

税額の通知は、年度当初からの課税の場合、特別徴収の方には5月下旬に会社を通じて、普通徴収の方には6月中旬に個人宛てにお送りいたします。

所得税との違い

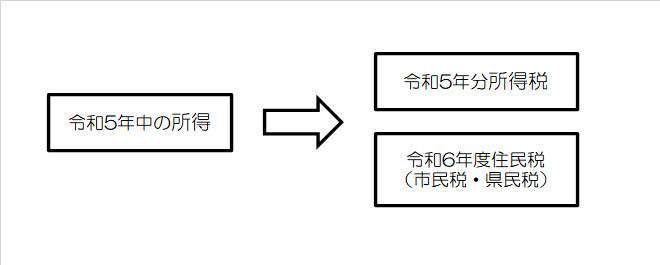

所得税では「現年課税方式」がとられています。これは、1年間の所得に対してその年に課税する方式です。たとえば、令和5年分の所得税は、令和5年(令和5年1月1日から令和5年12月31日)の所得に対しての課税です。住民税は「年度」で区切りますが、所得税は「年分」で区切られます。確定申告書の用紙が「令和5年分」となっているのはこのためです。たとえば、令和5年1月1日から令和5年12月31日の所得に対する課税は、令和5年分所得税と、令和6年度住民税ということになります。

また、所得税では「申告納税方式」がとられています。これは、納税者が自ら税額を計算し納める方式です。このため、住民税の申告書と異なり、確定申告書には税額計算の欄が設けられています。

住民税の納税義務者

1月1日(賦課期日)現在で、次の事項に該当する方が納税義務者です。

- 所沢市に住所を有する方・・・均等割+所得割

- 所沢市に事務所・事業所・家屋敷を有する方・・・均等割

※令和6年度課税の賦課期日は、令和6年1月1日になります。

均等割

均等割・・・一律4,000円(※注釈1、※注釈2)

税を負担する人が広く均等に負担する部分です。定額で4,000円(市民税3,000円+県民税1,000円)です。

注釈1

「東日本大震災からの復興に関し地方公共団体が実施する防災のための施策に必要な財源の確保に係る地方税の臨時特例に関する法律」により均等割の標準税率が引き上げられたことを受け、平成26年度から令和5年度までの10年間、個人市民税均等割を年額3,000円から3,500円に変更していました。また、個人市民税とともに課税される県民税の均等割についても年額1,000円から1,500円に変更していました。

注釈2

令和6年度から国内に住所のある個人に対して課税される森林環境税(国税)が導入され、市町村において個人住民税均等割と併せて1人あたり年額1,000円が徴収されます(合計所得金額等によっては非課税となります)。森林環境税については、下記リンクをご覧ください。

令和6年度から適用される個人住民税(市民税・県民税)の税制改正

事務所・事業所・家屋敷課税

その年の1月1日現在において、所沢市内に事務所・事業所・家屋敷を有する方で市内に住所を有しない方には、均等割が課税されます。これは、所沢市内に事務所・事業所・家屋敷を有することにより生じてくる行政サービス(衛生・消防など)に対しての負担をしていただくという趣旨によるものです。固定資産税とは異なり、自己の所有でなくても課税されます。

たとえば、次のような方が該当します。

- 所沢市内に住所はないが、個人で経営している事務所や事業所が所沢市内にある方

- 所沢市内に住所はないが、単身赴任をしていてご家族が所沢市内の住宅にお住まいの方

所得割

所得割=課税所得金額×10%-税額控除等

それぞれの所得に応じて負担する部分です。「所得金額」から各種所得控除を差し引いて「課税所得金額」を算出し、その金額に10%(市民税6%+県民税4%)を掛け、最後に「税額控除等」を差し引いて税額が決まります。

「所得金額」=収入-必要経費(給与所得者の場合、みなし経費として給与所得控除額があります)

「課税所得金額」=所得金額-所得控除(課税所得金額は、税額通知書・納税通知書においては「課税標準」と表示されています)

「税額控除等」=税額控除+配当割+株式等譲渡所得割

他の市区町村と比べて所沢市は、市民税が高いのではないでしょうか。

市民税・県民税が課税されない方

所得割も均等割もかからない方

- 1月1日現在、生活保護法により生活扶助を受けている方

- 前年12月31日現在、障害者、未成年、寡婦又はひとり親で前年の合計所得が135万円以下(※注釈1)であった方

- 前年中の合計所得金額が、次の計算による金額以下の方

- 扶養親族(※注釈2)のない方の場合、45万円

- 扶養親族のある方の場合、35万円×(控除対象配偶者+扶養親族数+1)+31万円

※注釈1

合計所得が135万円以下とは、給与収入に直すと2,043,999円以下となります。また、公的年金収入に直すと、その年の12月末時点で65歳未満の方の場合は2,166,667円以下、65歳以上の方の場合は2,450,000円以下となります。

※注釈2

扶養親族数には、16歳未満の扶養親族も含まれます。

所得割がかからない方

- 前年中の総所得金額等が、次の計算による金額以下の方

- 扶養親族のない方の場合、45万円

- 扶養親族のある方の場合、35万円×(控除対象配偶者+扶養親族数+1)+42万円

- 注記:扶養親族数には、16歳未満の扶養親族も含まれます。

成人した子供がおりますが、生活自体は実家で面倒を見ています。この場合、扶養に入れることはできますか。

申告書が届いたのですが、病気のため昨年はまったく収入がありませんでした。 収入がなくても申告したほうがよいのですか。

住民税の徴収方法

住民税の徴収方法は、大きく分けて3つあります。個人で納めていただく方法(普通徴収)、給与からの差し引きで納めていただく方法(特別徴収)と公的年金からの差し引きで納めていただく方法(年金特別徴収)です。この3つが組み合わさることもあります。また、就職や退職などの理由により、年度途中で徴収の方法が変更になる場合もあります。

なお、いずれの徴収方法でも(年度途中で徴収方法に変更があっても)年税額に変わりはありません。

普通徴収

納税通知書をお送りすることで確定する住民税について、年4回に分けて納めていただく方法です。納期限は6月、8月、10月、翌年1月の各末日となります。なお、これらの納期限が土曜日・日曜日にあたる場合は、その次の平日が納期限となります。

通常はこの1から4期の課税になりますが、納期限を過ぎた期に課税することはできないため、課税が確定する時期によっては分割の回数が少なくなる場合があります。たとえば、9月に税額が決定した場合は、3、4期の2回で納めていただくことになります(年税額は変わりません)。

| 期別 | 納期限 |

|---|---|

| 第1期 | 6月末日 |

| 第2期 | 8月末日 |

| 第3期 | 10月末日 |

| 第4期 | 翌年1月末日 |

特別徴収

個人が勤務している会社(事業所)に税額通知書を送付することで確定する住民税について、個人に代わり会社が毎月の給与から差し引いて、12か月(6月から翌年5月)に分けて納入する方法です。各月の翌月10日が納期限となります。

通常はこの12か月の課税になりますが、納期限を過ぎた月に課税することはできないため、課税が確定する時期によっては分割の回数が少なくなる場合があります。

公的年金からの特別徴収

前年中の公的年金所得の金額から計算した住民税について、公的年金の支払いをする年金保険者(日本年金機構など)が年金から差し引いて直接市役所に納入する方法です。詳しくは「公的年金からの特別徴収制度(制度の概要・新規対象となる方)」のページをご覧ください。

徴収方法の変更

給与を継続して支払っている場合、会社は原則として特別徴収をしなければなりません。したがって、給与所得者の場合、原則として特別徴収となります。ただし、退職などの事情により、特別徴収ができなくなった場合は、徴収方法を普通徴収へ変更することになります。この場合は、会社から「給与所得者異動届出書」が提出されることで確定します。個人の申し出によって変更することはできません。

普通徴収から特別徴収へ

当初、普通徴収であった方が、就職などにより特別徴収の対象となった場合、会社から提出される「特別徴収への切替申請書」に基づき、特別徴収へ徴収方法を切り替えることができます。ただし、年度途中から特別徴収を開始される場合、給与の支給日が各会社によって異なるため、必ずしも初回の給与から特別徴収が開始できるとは限りません。

また、納期限を過ぎた普通徴収分を特別徴収に切り替えることはできません。納期限を過ぎた普通徴収分は、個人で納めていただくことになります。たとえば、7月に特別徴収へ切り替えることができるのは、2期分以降となり、1期分については個人で納めていただく必要があります。

特別徴収から普通徴収へ

当初、特別徴収であった方が、退職などにより給与の支払いを受けなくなった場合、会社から提出される「給与所得者異動届出書」に基づき、普通徴収へ徴収方法を切り替えることができます。ただし、次のような場合は普通徴収への切り替えは行いません。

- 特別徴収継続・・・転勤などにより、別の会社で引き続き特別徴収する場合

- 一括徴収・・・退職時にその年度の残りの税額を一括で納入する場合(1月1日から4月30日までに退職される場合は、原則として一括徴収となります。)

退職後に納税通知書が届きましたが、再就職しました。市民税はまた給与天引きになりますか。

退職時に市民税を一括で納めたはずですが、納付書が届いたのはなぜですか。

退職後、夫の健康保険の扶養に入っているのですが、納税通知書が届いたのはなぜでしょうか。

年金特別徴収から普通徴収へ

年度途中で公的年金等の受給が停止した場合、特別徴収(差し引き)を停止し、普通徴収(納付書や口座振替による納付)への切替えを行います。

また、年度途中で引越し(転出)された場合や税額が変更となる場合は、一定の要件の下、公的年金からの特別徴収(差し引き)を継続しますが、時期によっては特別徴収(差し引き)が停止となることもあります。その際、未徴収税額は普通徴収(納付書や口座振替による納付)への切替えを行います。

なお、個人の申し出によって年金特別徴収を停止することはできません。

お問い合わせ

所沢市 財務部 市民税課

住所:〒359-8501 所沢市並木一丁目1番地の1 低層棟2階

電話:04-2998-9064

FAX:04-2998-9409