住民税の寄附金税額控除について

更新日:2025年2月5日

特定の団体や目的のために支払った寄附金は、住民税から控除できる場合があります。

このページでは、住民税の寄附金税額控除について、ご案内します。

- 控除対象となる寄附金

- 手続きの方法

- 控除額の計算方法

- 寄附金税額控除の適用後の通知について

- 所沢市が条例で指定した団体に対する寄附金について

控除対象となる寄附金

住民税で控除対象となるのは以下の4つに該当する寄附金です。

- 都道府県・市区町村に対する寄附金(ふるさと納税)

- 日本赤十字社(埼玉県支部)に対する寄附金

- 埼玉県共同募金会に対する寄附金

- 所沢市又は埼玉県が条例で指定した団体に対する寄附金

手続きの方法

ワンストップ特例制度を利用する場合

平成27年4月1日以降に行うふるさと納税で寄附先の団体数が5団体以内であれば、寄附先の団体に「寄附金税額控除に係る申告特例申請書」を提出することで、確定申告を行わなくても寄附金控除を受けられます。

(注記)「寄附金税額控除に係る申告特例申請書」の詳細につきましては寄附先にお問い合わせください。

所沢市に寄付した場合はこちらをご確認ください。

なお、確定申告や住民税申告を提出した場合、または提出が必要な場合、ワンストップ特例申請は無効となります。ワンストップ特例で申請した分も含めて確定申告をしてください。

確定申告・住民税申告が必要な主な場合

- 寄附先が6団体以上ある場合

- 会社で年末調整をして医療費控除等を申告する場合、2か所以上から給与をもらっている場合など

- 申告特例申請書または申告特例申請事項変更届出書に記載した住所と寄附した年の翌年の1月1日にお住いの住所が異なる場合

特例申請が無効となると、住民税から基本控除額、特例控除額及び申告特例控除額が受けられなくなります。市民税・県民税の税額が決定した後に無効となった場合は、税額控除がなくなることで増額となる住民税について、後日、差額分をお支払いいただくこととなります。(申告があった年分に応じ最大5年間遡及することとなります。)

所得税の寄附金控除及び住民税の寄附金控除(基本控除額+特例控除額)を受けるためには、税務署に寄附金受領証明書を添付した確定申告書を提出して、改めて寄附金控除を受ける必要があります。

なお、市民税・県民税の申告をする場合も、同様に寄附金控除証明書を添付して控除を受けることができますが、その場合、住民税の寄附金税額控除(基本控除額+特例控除額)だけとなります。

具体的な計算は下記の「控除額の計算方法」へ。

制度の詳細は総務省のホームページをご覧ください。

総務省 ふるさと納税ポータルサイト(外部サイト)

確定申告書にて所得税の申告を行う場合

確定申告書や市民税・県民税申告書にて所得の申告を行う際、寄附先から発行された寄附金受領証明書を提出するとともに、申告書の寄付金控除欄に記載してください。

なお、確定申告書は直接税務署に出向かずインターネットで申告することができ、その際にマイナポータル連携を利用するとふるさと納税に関する該当項目を自動入力することができます。詳細は国税庁「マイナポータル連携特設ページ」及び「確定申告書等作成コーナー」をご覧ください。

マイナポータル連携を利用するためには、事前準備が必要です。控除証明書等の発行主体によっては連携手続を完了してから控除証明書等のデータが取得可能となるまでに数日かかる場合もありますので、早めの準備をお願いします。

マイナポータル連携特設ページ(外部サイト)

確定申告書等作成コーナー(外部サイト)

動画でみる確定申告(外部サイト)

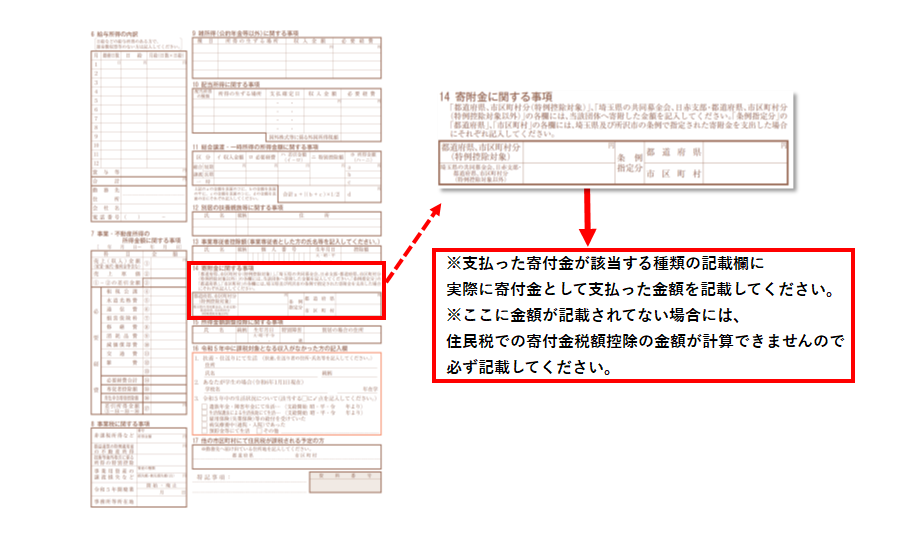

市民税・県民税申告書にて住民税の申告を行う場合

控除額の計算方法

以下の計算式で求めた金額を住民税の所得割から控除します。

寄附金の支払額または総所得金額等の30%のうちいずれか小さい方の金額=A

(A-2,000円)×10%(市民税6%、県民税4%)

ただし、支払った寄附金が以下に該当する場合は、下記の計算方法にて算出します。

都道府県・市区町村に対する寄附金(ふるさと納税)

以下の計算式で算出した控除額の合計で算出します。

基本控除額の計算

寄附金の支払額または総所得金額等の30%のうちいずれか小さい方の金額=A

(A-2,000円)×10%(市民税6%、県民税4%)

特例控除額の計算

(A-2,000円)×(90%-所得税の限界税率)ただし住民税の所得割の20%を上限とする。

注記1:平成26年度より、所得税の限界税率に復興特別所得税率(2.1%)を乗じて得た率を加算します。

注記2:特例控除額の上限が28年度から所得割額(調整控除後の所得割)の10%から20%に拡充されました。なお、平成27年度までは10%が上限となります。

| 課税総所得金額から人的控除差調整額(注釈1)を控除した金額 | 割合 |

|---|---|

| 0円以上195万円以下 | 5% |

| 195万円を超え330万円以下 | 10% |

| 330万円を超え695万円以下 | 20% |

| 695万円を超え900万円以下 | 23% |

| 900万円を超え1,800万円以下 | 33% |

| 1,800万円を超え4000万円以下 | 40% |

| 4000万円超 | 45% |

| 0円未満(課税山林所得金額および課税退職所得金額を有しない場合) | 0% |

| 0円未満(課税山林所得金額および課税退職所得金額を有する場合) | 地方税法に定める割合 |

注釈1:人的控除差調整額とは、市民税・県民税と所得税の人的控除額の差の合計をいいます。

申告特例控除額の計算

ワンストップ特例が適用される場合、下記の計算式により算出された所得税の寄附金控除相当額を、翌年度の個人住民税から控除します。

特例控除額×下記に定める割合

| 課税総所得-人的控除差調整額 | 割合 | ||||

|---|---|---|---|---|---|

| 0円以上195万円以下 | 85分の5 | ||||

| 195万円を超え330万円以下 | 80分の10 | ||||

| 330万円を超え695万円以下 | 70分の20 | ||||

| 695万円を超え900万円以下 | 67分の23 | ||||

| 900万円超 | 57分の33 |

注記1:平成26年度より所得税の限界税率に復興特別所得税率(2.1%)分を乗じて得た率を加算します。

注記2:特例控除額が上限(該当年度の所得割20%の額)に達している場合、所得税の寄附金控除相当額より控除額が少なくなる場合があります。

所沢市又は埼玉県が条例で指定した団体に対する寄附金

所沢市のみが条例で指定した団体に対する寄附金の場合の計算

寄附金の支払額または総所得金額等の30%のうちいずれか小さい方の金額=A

(A-2,000円)×6%(市民税分のみ)

埼玉県のみが条例で指定した団体に対する寄附金の場合の計算

寄附金の支払額または総所得金額等の30%のうちいずれか小さい方の金額=A

(A-2,000円)×4%(県民税分のみ)

所沢市と埼玉県のいずれも条例で指定した団体に対する寄附金の場合の計算

寄附金の支払額または総所得金額等の30%のうちいずれか小さい方の金額=A

(A-2,000円)×10%

寄附金税額控除の適用後の通知について

住民税の寄附金税額控除は、課税対象所得に税率をかけて算出した税額(所得割)からその金額が控除され、今後納める住民税を減額させる形で反映されます。

住民税を特別徴収(給与からの差し引き)の方法で納めている方については、特別徴収税額の決定通知書中、「税額」の部分の「税額控除額(5)」欄に、寄附金税額控除額を他の税額控除の額と合算して記載しています。

また、住民税を普通徴収(個人納付)の方法で納めている方については、納税通知書の(2)ページ、税額計算内訳書に住民税で適用する寄附金税額控除額を記載しています。

所沢市が条例で指定した団体に対する寄附金について

所得税で寄附金控除の対象としている寄附先の団体のうち、所沢市内に事務所等を持つ法人又は団体であり、市民の福祉の増進に寄与するとして、所沢市が条例で指定した団体(政党は除く)に対する寄附金は住民税の寄附金税額控除の対象となります。また平成24年度より、都道府県または市区町村が条例において個別に指定することにより、NPO法人への寄附金についても住民税で控除の対象とすることができるようになりました。

所沢市の指定状況について(令和7年1月1日現在)

指定を受けるための手続き

指定を受けようとする法人又は団体は、事前に所沢市にご相談をいただいたうえで「寄附金税額控除法人等指定申請書」に下記の書類を添付し、申請を行ってください。ただし、所沢市内に主たる事務所がある法人又は団体については、申請の必要はありません。

添付する書類

- 募集する寄附金が所得税法第78条第2項第2号又は第3号に掲げる寄附金であることを証明する書類

- 定款又はこれに準ずる書類

- 登記事項証明書又はこれに準ずる書類

- 市内に事務所等があることを証明する書類

- 申請の日の属する事業年度の前事業年度の事業報告書、貸借対照表及び損益計算書又はこれらに準ずる書類

- 申請の日の属する事業年度の事業計画書及び収支予算書又はこれらに準ずる書類

なお、これらに加え、市長が必要と認める書類を添付していただく場合があります。

申請の受付期間について

1月から10月の間に申請をいただいた場合、その年の1月1日以降に受領した寄附金が住民税の寄附金税額控除の対象となります。11月と12月に申請をいただいた場合は、翌年の1月1日以降に受領した寄附金が対象となります。

申請後の審査結果について

申請後、審査結果については後日通知いたします。

なお、指定後は、毎事業年度終了後4か月以内に「寄附金税額控除指定法人等報告書」を提出していただく必要があります。

関連リンク

![]() ふるさと納税など個人住民税の寄附金税制(総務省ホームページ)(外部サイト)

ふるさと納税など個人住民税の寄附金税制(総務省ホームページ)(外部サイト)

PDF形式のファイルを開くには、Adobe Acrobat Reader DC(旧Adobe Reader)が必要です。

お持ちでない方は、Adobe社から無償でダウンロードできます。

![]() Adobe Acrobat Reader DCのダウンロードへ

Adobe Acrobat Reader DCのダウンロードへ

お問い合わせ

所沢市 財務部 市民税課

住所:〒359-8501 所沢市並木一丁目1番地の1 低層棟2階

電話:04-2998-9064

FAX:04-2998-9409